確定申告とは

毎年、2月になると「確定申告」という言葉を耳にする機会が多くなるのではないでしょうか。収入を得ると、それに対して税金がかかってきます。もちろん海外FXで得た利益も対象です。

自営業をしている方や不動産収入や株取引などの利益を得ている方には馴染み深いかもしれません。一方、サラリーマンの方であれば、年末調整は知っているけれど確定申告は詳しく知らない・・という方も多いかもしれません。

確定申告とは、個人事業主の人や不動産収入などの給与所得以外の報酬を得ている方が「1年間の収入・支出を確定させて、所得税額を計算する一連の手続き」のことです。

納税や確定申告を避けることはできません。海外FXは、国内FXの税制と税金の課税の仕方、申告の方法などが異なるので注意が必要です。とはいっても、確定申告をしたことのない方にとっては、何から始めたらよいのか分からない場合もあると思います。

この記事では、海外FXや確定申告が初めての方でもすぐに確定申告できるよう、分かりやすく解説していきたいと思います。

確定申告が必要かどうか調べよう

年間利益次第で確定申告が必要かどうか決まる

FXの納税義務図解

確定申告は、給与所得以外の収入を得ている人が自分の収入を税務署に報告し、所得税を納税する手続きです。

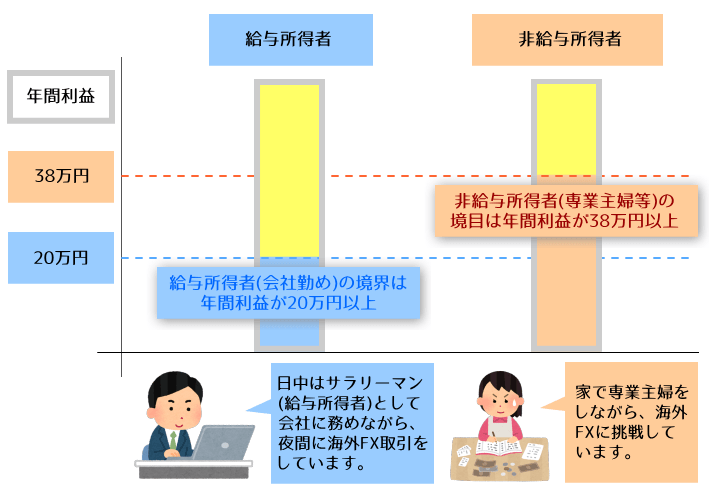

ただしすべての人が確定申告をする必要はありません。一定額以上の金額を稼いでいる人のみが確定申告をし、所得税を納める必要があります。注意する点は、会社に勤めているかいないかで、確定申告をしなければいけない境目の金額が違うことです。

法律用語で会社に勤めているサラリーマン・アルバイトをしている人を給与取得者、自営業や専業主婦など給料をもらっていない人を非給与取得者と呼びます。

所得税の納税義務が発生する金額

| 分類 | 条件 |

|---|---|

| 給与所得者 | 年間利益が20万円以上 |

| 非給与取得者 | 年間利益が38万円以上 |

会社に勤めながら、海外FXで年間利益が20万円以上になると、確定申告をしなければいけません。

会社員の場合、「年末調整」という手続きを勤務先の経理の方が行っています。会社が従業員に給料を支払う前に所得税を徴収し、従業員の所得税をまとめて納付しています。この手続きがいわゆる「源泉徴収」です。後述しますが、この源泉徴収票も確定申告のときに必要ですので準備しておきましょう。

では、専業主婦など非給与取得者についてはどうでしょうか。海外FX以外に何も収入がない場合、年間利益が38万円以上になると確定申告をする必要があります。

年間の損益を計算しよう

海外FXは総合課税の雑所得(※1)に分類されている科目です。総合課税の雑所得に分類される取引の中で利益と損失を相殺して純利益を計算できます。

利子所得・配当所得・不動産所得・事業所得・給与所得・退職所得・山林所得・譲渡所得・一時所得のどれにも属さない所得のこと。

海外FXの他にも、仮想通貨やバイナリーオプション、アフィリエイト、原稿収入なども雑所得に分類されています。

おそらく、多くの人が気になっていると思いますが、結論から言うと、国内FXと海外FXは科目が違うため、損益の相殺はできません。

国内FXの税制度は申告分離課税となっており、海外FXと税制度が異なっているからです。(詳細は2章へ)

どちらも総合課税の雑所得に分類されるので、利益と損失の相殺が可能です。この場合、総合課税の年間利益は30万円。

税制度が異なるため、利益と損失の相殺はできません。上記の場合、全体ではマイナスですが、海外の利益分で納税義務が発生します。

国内FXと海外FXを併用してしまうと、一方で利益が出ても、一方で多額の損失が出た場合に損失と利益の相殺ができないため、利益が出た分だけの税金を支払わなければならなくなります。

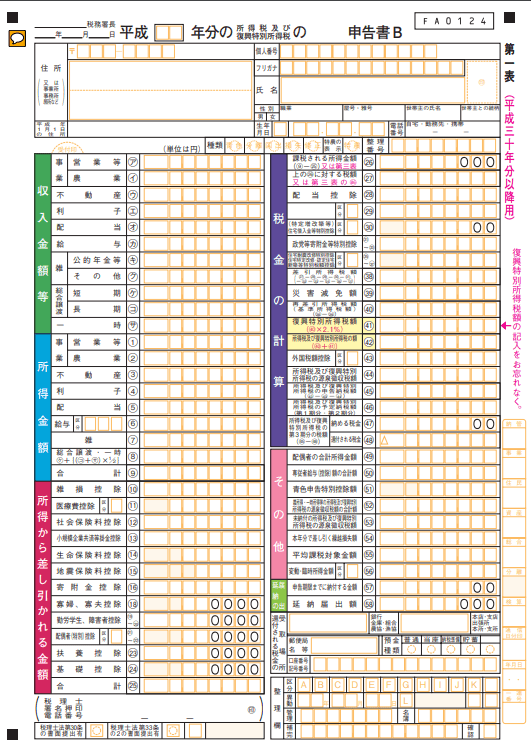

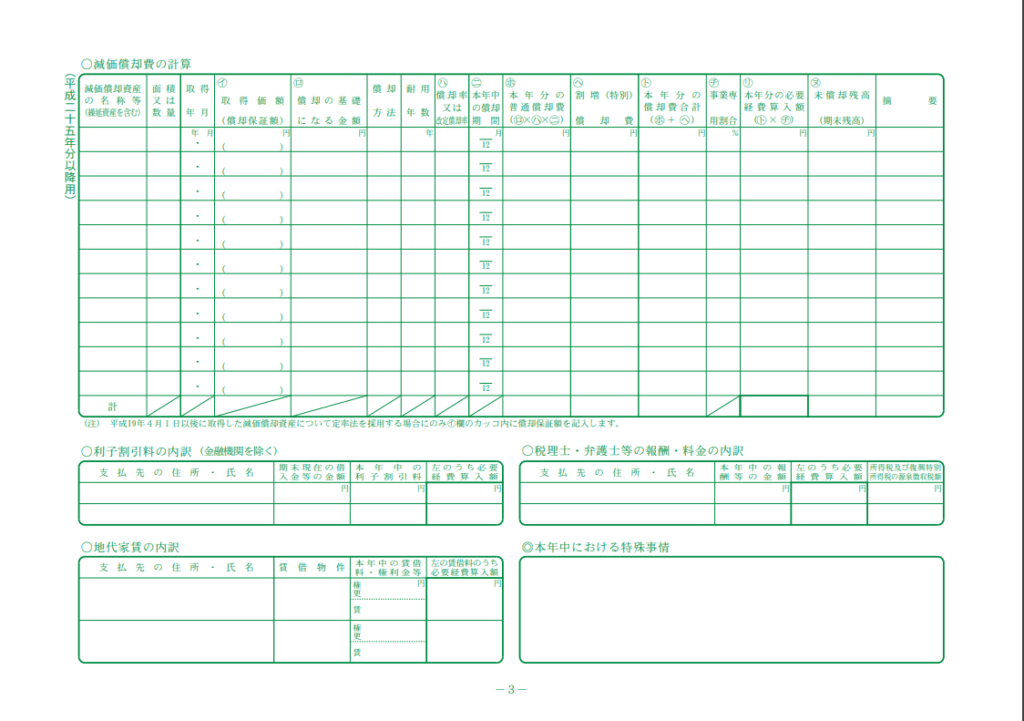

確定申告の申請には2種類ある

確定申告には、簡易式の白色申告と様々な特典がある青色申告の2種類があります。ここでは、簡単に2つの確定申告の種類について解説していきます。

白色申告とは

白色申告は、まだ事業を初めて間もない人や、節税するほどの所得を見込まない人などが主に使用します。簡易的な帳簿付けで申請でき、事前申請の必要はありません。

として扱われ、海外FXの純利益に対して税金がかかってきます。

| 白色申告のメリット | 白色申告の注意点 |

|---|---|

| 事前申請をしなくてよい | 青色申告の特別控除特典がない。 |

| 簡単な帳簿付けで確定申告できる |

海外FXの利益がどれだけ見込めるかによって変わってきますね。

ほとんどの人は白色申告をすることになります。

既に何らかの事業を営んでいる人、フリーランスで活動している人で青色申告をしていない人は次の項をご覧ください。

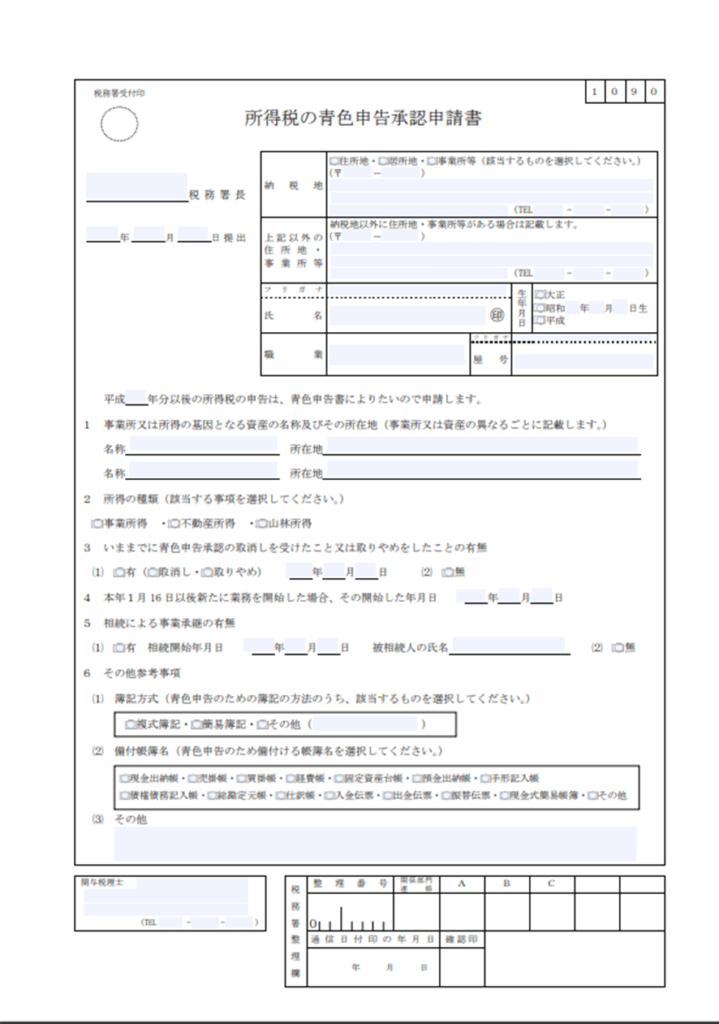

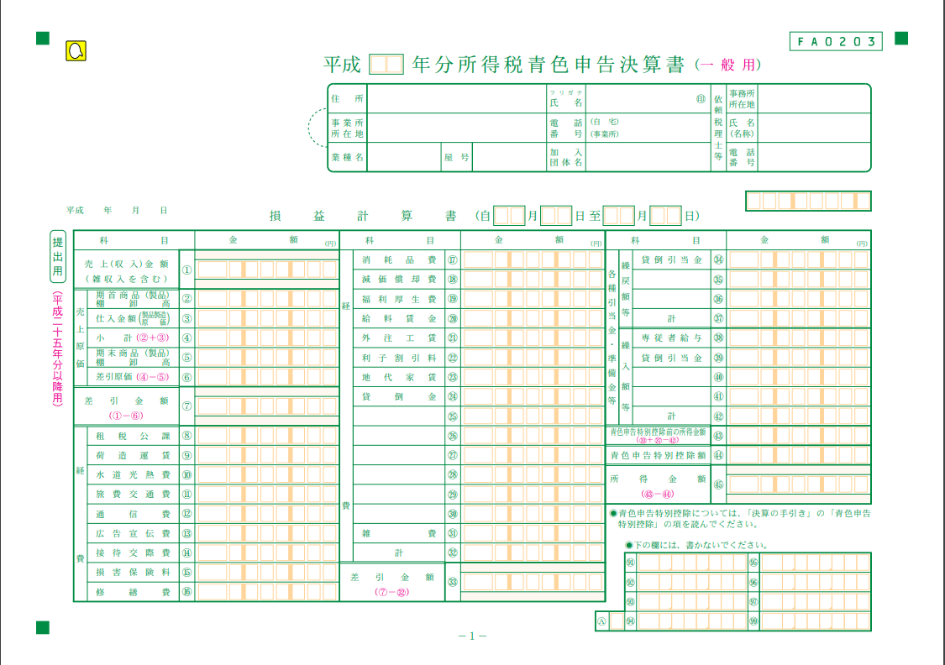

青色申告について

青色申告をするには、事前に青色申告承認申請書を最寄りの税務署に届け出し、承認をもらう必要があります。青色申告申請書は初回のみ提出すれば、以降は提出の必要はありません。

現在の税制度では、FXだけの取引で青色申告を申請するのは事実上難しい状況です。既にFX取引が事業規模になっている人で青色申告を利用していない人は、節税効果の高い青色申告の検討ができるかもしれません。

青色申告をするメリットは税制上の優遇があることです。10万円控除と65万円控除の2種類があります。白色申告と比較すると詳細な帳簿付けが必要ですが節税効果は高いのが特徴です。

| 青色申告のメリット | 青色申告の注意点 |

|---|---|

| 税制上の優遇がある | 詳細な帳簿付けが必要 |

| 最大65万円の税控除 | 事前申請が必要 |

| 確定申告の添付書類が多くなる |

青色申告についてさらに詳細を知りたい方は、税理士などにご相談ください。

海外FXと国内FX の税制について理解する

ここからは、海外FXと国内FXの税制制度の違いと、節税ポイントなどを解説していきます。国内FXとの違いを知ると、海外FXで確定申告をする際にも不安なくできるようになります。

海外FXと国内FXの違い

海外FXの課税区分と税率まとめ

| 項目 | 海外FX | 国内FX |

|---|---|---|

| 所得区分 | 雑所得 | 雑所得 |

| 税区分 | 総合課税 | 申告分離課税 |

| 税率 | 累進課税 | 一律20% |

| 損益繰越の可否 | 不可 | 3年間繰り越し可能 |

| 損益の相殺 | 雑所得の総合課税に分類される項目 | 雑所得の申告分離課税に分類される項目 |

| 確定申告をしなければいけない収入額 | 給与取得者:20万円 非給与取得者:38万円 | 給与取得者:20万円 非給与取得者:38万円 |

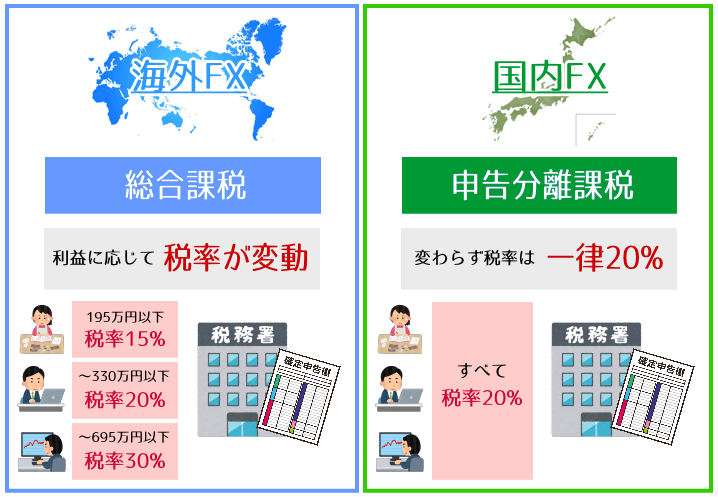

海外FXと国内FXの主な違いは「税区分」「税率」「損益繰越の可否」です。では、順番に見ていきましょう。

海外FXは総合課税、国内FXは申告分離課税

海外FXは雑所得 総合課税制度 累進課税方式として税額を計算していきます。税区分としては海外FX,国内FXともに雑所得ですが、税金の計算の仕方が異なっていますね。

所得税は、収入の合計をもとに税額を計算するのが基本です。つまり、「それぞれの所得金額をまとめて税額を計算する方法」が総合課税方式です。

海外FXの他に会社の給料や事業所得、不動産所得などの所得全体の合計から納税する金額を計算します。また、税率は累進課税方式を採用しているので、利益が出れば出るほど税金の額もどんどん高くなってくる仕組みです。

- 雑所得(海外FX、バイナリーオプション、アフィリエイトなど)

- 事業所得(個人事業主や経営者)

- 給与所得(勤務先から受け取る給料)

- 譲渡所得(株式・建物・土地を除くもの)

- 一時所得

- 不動産所得

- 利子所得(源泉分離課税に該当しないもの)

- 配当所得(源泉分離課税に該当しないもの)

一方、国内FXは申告分離課税制度が採用されています。これは「他の所得の金額と合算せずに別々に分けて税額を計算する方法」です。一律20%の税金となり、どれだけ稼いでもこの税率は変動しません。

※2037年までは所得税と復興特別所得税が加算されるため、実質税率は20.315%となりますが、便宜上一律20%としています。

- 一定の先物取引による雑所得(先物取引、オプション取引、国内FX)

- 国内FXによる利益

- 株式等の譲渡所得

- 山林所得

- 土地建物等の譲渡による譲渡所得

海外FXは累進課税方式

| 年間収支 | 税率 | 税率の内訳 |

|---|---|---|

| 195万円以下 | 15% | 所得税5%+住民税10% |

| 195万超~330万以下 | 20% | 所得税10%+住民税10% |

| 330万超~695万以下 | 30% | 所得税20%+住民税10% |

| 695万超~900万以下 | 33% | 所得税23%+住民税10% |

| 900万超~1800万以下 | 43% | 所得税33%+住民税10% |

| 1800万超~4000万以下 | 50% | 所得税40%+住民税10% |

| 4000万超 | 55% | 所得税45%+住民税10% |

国内FXでは、利益の額に関わらず税率が20%に統一されていますが、海外FXでは利益が大きくなるほど税率も大きくなってきます。

稼ぐトレーダにとっては厳しいと感じるかもしれませんが、魅力的なボーナスやハイレバレッジがあることを考えると海外FXを使うメリットは大きいといえるでしょう。税金を払えるということはそれだけ稼いでいるという証拠ですね。

海外FXは損失繰り越しができない

海外FXにおける税制度で覚えておきたい2つ目の点は、「損失繰り越しができない」ことです。総合課税方式は1年で損益決算が完結してしまうため、損失を翌年に繰り越せません。

国内FXでは、損失が出ても3年間損失を繰り越すことが可能です。

- 国内FX

→ 2年目の確定申告の際には、損失を繰り越せるので150万円が課税対象になります。 - 海外FX

→ 1年目の損失を翌年に繰り越せないので300万円が課税対象になります。どれだけ1年目に損失が出ていたとしても、1年サイクルで損益が確定してしまいます。

なお国内FXで損失を繰り越す場合には、損失が出た年も確定申告をする必要があります。

課税タイミングっていつになるの?

国内FXと同様に海外FXでも利益を確定した段階で課税対象となります。含み益や含み損などまだポジションの損益を確定していない段階では、課税対象とはなりません。

以下の表で整理してみましょう。

| ポジション決済して損益が確定したとき | 課税対象 |

| ポジションを保有している(損益未確定) | 課税対象外 |

ただ、海外FXの場合は損失の繰越ができないので、年越しが近づいているのであれば、節税対策として年が明けてから決済するという方法もあります。このようにすれば、課税対象額を少しでも減らすことが可能です。

海外FXで節税するポイント

海外FXの節税対策として、以下の3つをご紹介します。

- 必要経費を正しく計上する

- 各種控除制度を利用する

- 総合課税の雑所得の中で利益と損失の計算をする

上記を実践することで、大幅に所得を控除できます。税率は、収支からこれらの項目を差し引いた金額に掛かってきますので非常に大切です。では、順番に見ていきましょう。

海外FXに関わる必要経費を計算する

節税対策で一番重要なのが、必要経費の計算です。必要経費とは、海外FXをするにあたってかかった費用を示しています。この必要経費を申告すれば、課税対象所得額が減額されるので節税に大変有効です。

- FX取引に関する書籍類

- セミナー費用(セミナーに参加するための交通費なども計上できる)

- 取引に使用する自動売買プログラム(EA)

- VPS(バーチャル・プライベート・サーバー)

- PC代

PC代などは、FXで使っている割合を按分処理する必要があります。厳密に計測する必要はありませんが、大体どのくらいをFX取引で使用しているのかによって申告する経費も変わってきます。

領収書などの添付が必要になる場合があるので、FX関連の経費などは捨てないで大切に保管するように注意してください。

経費計上について不明な点がある場合は、税務署などで相談してみましょう。

控除制度を賢く活用しよう。社会保険料控除や医療控除

節税対策で有効なのが、控除制度の利用です。社会保険料や医療控除、配偶者控除などの基本的な税額控除から、「ふるさと納税」や「iDeCo(個人確定拠出年金)」などなどを組み合わせた寄附金控除もあります。

ふるさと納税は、応援したい地方自治体に寄附することができ、所定の手続きを行えば所得税や住民税の還付・控除が受けられる制度です。税額の控除という特典に加えて、お礼の品物がもらえるというメリットもあります。

豪華な返礼品がニュースで報じられることもありますが、地方自治体の特産物が税金を納付するだけでもらえるという制度ですので、ぜひ活用したいですね。詳細は各種ホームページを参考にしてください。

またiDeCo(個人確定拠出年金)という制度もあります。毎月一定額を積み立てて金融商品を運用し、老後資金を自分で作るという制度です。この制度を使えば税金を控除でき、うまくいけば自分の資産を大きく増加させることができます。60歳にならないと運用資産を引き出すことができませんが、掛金全額が所得控除の対象になるので将来の備えと節税という一石二鳥のメリットがあります。

各控除制度などを賢く利用して、課税対象額を少しでも減らすことができます。ぜひ有効に活用していきましょう。

総合課税の雑所得の中で利益と損失の計算をする

同じカテゴリーに属する科目の中で利益と損失を計算することも、節税対策です。海外FXは雑所得の総合課税に分類されますので、同じ仲間同士であれば互いの利益と損失を相殺して、課税対象所得額を減らすことができます。

海外FXの損益と相殺できる科目には以下のようなものがあります。

- XMで年間60万円の利益、Axioryで年間損失30万円

- バイナリーオプション取引(国内・海外問わず)損失100万円

- 仮想通貨取引で利益100万円の利益

- アフィリエイト収入年間5万円の利益

- ネット転売による損失 25万円

上記の例では、すべての項目が雑所得の総合課税に該当します。それで損益を相殺して、60万円が雑所得(総合課税)の合計です。

一方、国内FXは税区分が「雑所得 申告分離課税」と別カテゴリーに分類されているので、海外FX業者との損益の相殺はできません。同じカテゴリーに属する所得のみと利益と損失の相殺ができます。

では、ここまでの知識を総動員して次の例を考えてみましょう。

- 勤務先の給与: 500万円

- 国内FX: 30万円の損失

- XMの利益: 150万円

- ネット転売: 50万円の損失

- 株式売却益: 250万円

- iDeCo: 毎月2万円積み立て

- ふるさと納税: 5万円

- 医療費控除: 21万円(年間10万円を超える場合のみ可能)

- インターネットや通信費、書籍代、セミナー代など: 50万円

- 雑所得 総合課税

→ 500万円 + 150万円 - 50万円

=600万円(総合課税の合計所得) - 雑所得 申告分離課税

→ (-30万円) + 250万円

=220万円(申告分離課税の合計所得) - 所得控除

給与所得基礎控除額: 42万7,500円

→ (2*12)万+5万+21万+50万+42万7500円

=120万7,500円(合計所得控除額)

上記の例を基に納税額を計算していきます。損益の相殺と各制度を活用すると、大きな節税効果があることが分かりますね。

確定申告しないとどうなるか

最悪の場合、脱税の容疑で逮捕されてしまう

確定申告は自分の所得を報告し、納税する法律手続きで、必ず納税する義務が発生します。海外FXについても同様です。

海外の銀行口座に出金をする場合でも、国税庁は海外の銀行に日本人の口座情報を問い合わせることができます。脱税が発覚した時点で重い罰則が科せられますので、利益が出たら必ず確定申告をするようにしましょう。

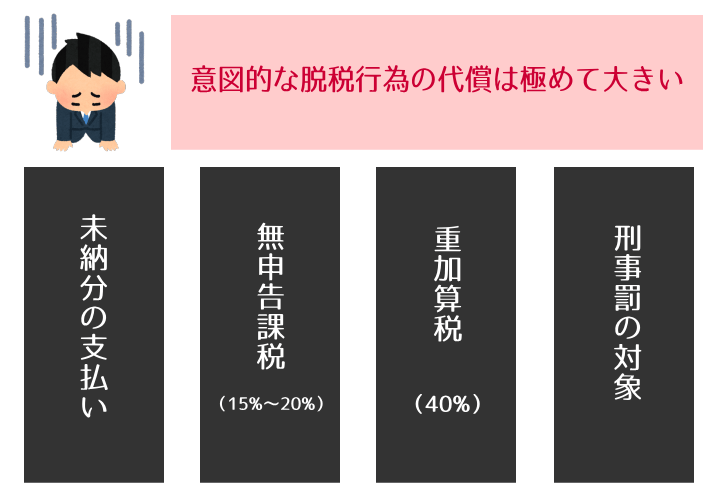

脱税した場合の罰則はとても重い

未納金の支払いに加え無申告課税、重加算税、刑事罰など脱税行為の代償は、利益どころか生活さえも一転させてしまうほどの犯罪行為です。

しかし、確認漏れなど過失によるものについては税務署から通知が来ますので、誠意を持って対応すれば解決できるでしょう。意図的な脱税行為でなければ、解決できるケースが多いようです。もし不安な場合は、専門家に意見を求めるのもよいでしょう。

まとめ

海外FXの確定申告についてみてきました。

「正直、しんどい…」「どれだけ税金高いの…」と思ったかもしれませんが、このようなデメリットを考慮しても海外FXはハイレバレッジ、ボーナス、ゼロカットなど魅力的なサービスが満載です。

税金が高いと思っても脱税をしてしまうと、取り返しのつかない事態になってしまうかもしれません。確定申告をきちんと行い、正々堂々と海外FXで稼いでいきましょう。